12,000円を寄付したら、最大でその半分近く、約5,000円も税金が「戻ってくる」とも言える寄付金控除。

善意のお金を出して社会貢献できるだけでなく、節税にもなるのなら、嬉しい制度ですね。

一方、寄付金控除を受けるには必要な手続きがあるほか、寄付先の法人格や寄付の種類によっては、控除が受けられない場合もあること、ご存知でしたか?

初心者の方向けに、そもそも寄付金控除とは?を解説したうえで、税金の種類や手続き・計算方法などをざっくり押さえられるよう解説します。

目次

そもそも寄付金控除とは?あなたが12,000円を寄付したと仮定すると・・

例えばあなたが、月1,000円、年間12,000円を認定NPO法人に寄付したとしましょう。

そのときに、いったい何円の控除を受けられるのか?を見ていきましょう。

所得税・住民税合わせて約半分、5,000円も税金が軽くなる!

- 所得税:(12,000 − 2,000)× 40% = 4,000円

- 住民税:(12,000 − 2,000)× 10% = 1,000円

このとき所得税の確定申告で、「税額控除」を選ぶと4,000円だけ所得税が減ります。

さらに、寄付先の住所と同じ市区町村にお住まいの方は住民税も1,000円減ります。

これらを合わせると、税金の減額分はトータルで5,000円になりました。

寄付金控除の定義は、認定NPO法人などへ寄付した際の税金の控除制度

このように一定の条件を満たしたとき、寄付の金額に応じて税金の負担が減る制度のことを、寄付金控除と言います。

「寄付もして税金も払うとなると負担が大きいので、一部を税金の代わりとして認めましょう。ただし、国や都道府県がちゃんとお墨付きをした非営利団体でなければ認めません。」

すなわち、認定NPO法人や公益法人への寄付の一部を税金の代わりとして申告できる制度、ということになります。

しっかり“節税”するためには?所得税の「税額控除」を受けるためのポイント

では、先ほどのケースのような寄付金控除の恩恵を受けるためには、具体的にどうすればよいでしょうか?

ほとんどの人にとっては一番“お得”な、所得税の「税額控除」を受けることを念頭に、押さえるべきポイントをまとめました。

ポイント1:税金がいくら減るか?を、ざっくり計算・シミュレーション

まずは寄付金控除によって、いくら節税できそうか?をあらかじめ、ざっくりとでも計算しましょう。

寄付金控除を受けるには確定申告など手続きも必要になるので、サラリーマンなど確定申告をしていない人にとっては、時間もかかります。

その分のリターンがあるか?をまずはチェックすると良いでしょう。

計算方法について行政機関のサイトなどで調べると、厳密に書かれているので初めての方にとっては難しく感じることもあるでしょう。

特に、最初につまづきやすいのは、所得税について「所得控除」と「税額控除」の2種類が用意されていること。

ほとんどの人にとっては、「税額控除」の方が“お得”と覚えておきましょう。

具体的な計算方法は、以下の記事も参考にしてみてください。

ポイント2:領収書が手元にあるか?をチェック

ポイント1で寄付金控除を活用しよう!と決めたら、いざ確定申告のときにスムーズに手続きをできるよう、準備しておきましょう。

具体的には、寄付したときの領収書を確定申告時に添付するよう求められます。

控除対象になる団体なら、たいていは発行しているはずですが、

「過去に寄付した領収書は手元にあるか?」

「これから寄付するなら、きちんと領収書は発行してくれるか?」

をチェックしましょう。

過去に寄付したとき、なかには

「寄付の申し込み時に住所を書かなかったので、発行できなかった」

「寄付した時から苗字が変わっていた」

といったケースもあるので、必要なら団体に問い合わせて再発行してもらいましょう。

12月など年末にこれから寄付するなら、注意したいのが決済方法。

クレジットカードで寄付をすると、団体に寄付金が届くのが1〜2ヶ月ほど遅れます。

確定申告を受ける年の日付で領収書が出るので、10・11月など、余裕を持って寄付しましょう。

ポイント3:年末調整ではダメ!確定申告が必須

年末調整では、寄付金控除を活用することはできません。

2月15日から3月15日の申告期間の間に「確定申告」を行う必要があります。

「確定申告って、そもそもなに?」

「よくわからないし、めんどくさそう・・」

確定申告について、こんな風に感じている方も多いのではないでしょうか。

まだご自身で確定申告をしたことがない方は、ひとまず

- 寄付金受領証明書(寄付の領収書)

- お勤め先の源泉徴収票

を用意して、申告期間中に最寄りの税務署に行く(またはe-taxで電子申告)と覚えておきましょう。

ここまでで、寄付金控除が寄付した人にとって、非常にお得な制度であることはお分かりいただけたかと思います。

次は、寄付金控除を適用できる税金について、それぞれ解説いたします。

所得税だけでない!控除ができる税金まとめ

では具体的に、どんな税金が控除の対象になるのでしょうか?

1つずつ見ていきましょう。

まずはここから「所得税」

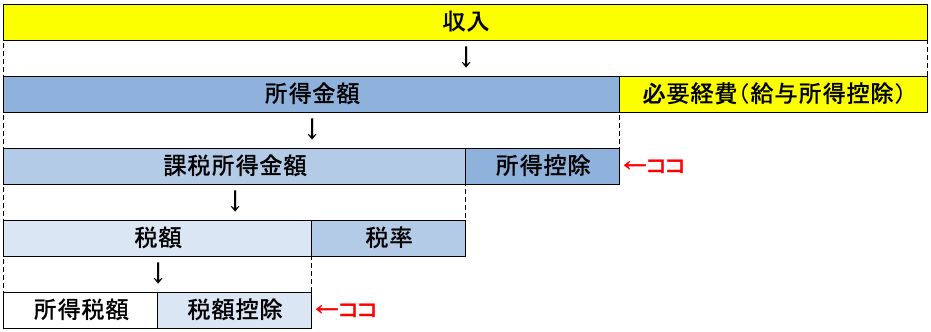

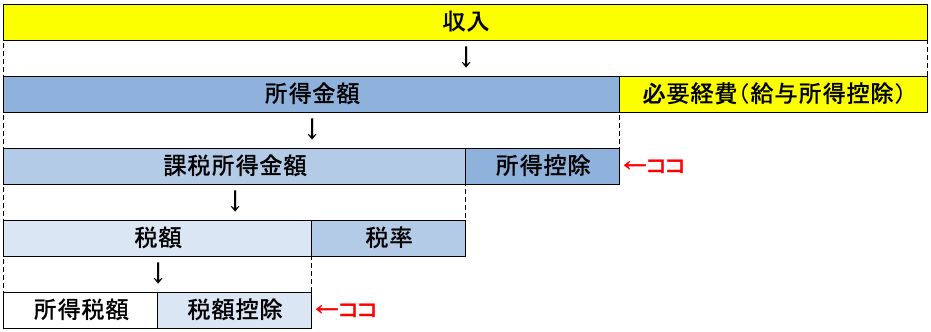

所得税の寄付金控除には、「所得控除」と「税額控除」の2種類があります。

これらを理解するためには、所得税の計算の仕方について理解する必要があります。

このように、両者で控除をするタイミングが異なります。

結論としては、課税所得金額が4,000万円以下(所得税率が40%以下)の方は、「税額控除」の方がお得になるため、ほとんどの方はこちらを選択することとなります。

意外と見落としがち「住民税」

住民税には、「都道県民税」と「市町村民税」の2つがあり、それぞれ控除できる割合が決まっています。

都道府県民税4%、市町村民税6%

※ただし指定都市の場合、都道府県民税2%、市町村民税8%

通常は寄付先と同じ地方公共団体にお住まいの場合、それぞれで控除を受けることができます。

ただ寄付先によっては、寄付先の住所と異なる場合でも控除の対象となる場合がありますので、寄付先のHPをチェックするか、問い合わせて確認されることをおすすめします。

お悔やみごとの「相続税」

- 故人が遺言によって寄付した場合

- 相続した財産を家族が寄付した場合

によって、相続税の対象となる寄付先が異なります。

もし相続税の控除対象であれば、寄付した分は相続税が非課税となります。

相続時に寄付する場合は、寄付を行う前に税理士や弁護士などの専門家、もしくは寄付先に確認してから行うのが無難です。

経営者は押さえたい「法人税」

法人も個人と同様に税制優遇があります。

寄付金の全部、もしくは一部を会社の損金として計上することができます。

会社だから個人よりも節税に有利とも言えず、基本的には寄付したお金の一部が戻ってくる程度であることは個人と変わりません。

寄付先によって損金算入できる範囲が異なりますし、寄付する法人の資本金や所得によっても数字が異なります。

具体的な計算方法などは以下の記事もご参考になさってください。

このように、寄付にはそれぞれの税金で、幅広く税制優遇が認められています。

では肝心の寄付先は、どこにすれば良いのでしょうか?

どこに寄付すればOK?対象団体とふるさと納税との違い

そもそも寄付金控除の対象となるような団体は、国や地方公共団体の厳しい審査をクリアしている団体ですので、寄付金が適切に運用されている可能性が高いと言えます。

(私も個人的に寄付をするときは、まず寄付金控除の対象かどうかをチェックします)

寄付金控除の対象団体かどうかは、法人格をチェック

以下の法人格を有する寄付先は、寄付金控除が使えます。

- 公益財団法人

- 公益社団法人

- 認定NPO法人

- 特例認定NPO法人

- 独立行政法人

- 社会福祉法人

- 学校法人

- 更生保護法人

逆に「NPO法人」「一般財団(社団)法人」「宗教法人」などは寄付金控除の対象外です。

おすすめの団体は?寄付の使い道をチェック

もしお目当ての寄付先があれば、まず団体のHPを確認しましょう。

- ニュースや新着情報などでHPが定期的に更新されているか

- 会計・収支の状況がわかりやすく説明されているか

- 寄付の使い道が活動報告から具体的にイメージできるか

- 効果的に寄付を活用してくれていると感じられるか

- 代表や職員の顔と名前が見えるか

などといったポイントを確認するようにしましょう。

具体的な寄付先は、以下の記事も参考にしてみてください。

ふるさと納税との違いは”確定申告”と”住民税”

ここで、非営利団体への寄付と併せて、ふるさと納税についても確認しておきましょう。

ふるさと納税はネーミングが紛らわしいですが、厳密には税金ではなく寄付にあたります。

よって通常の寄付と同様、寄付金控除を活用することができます。

ワンストップ特例制度

ふるさと納税による寄付以外に、確定申告をする必要がないような方(例:年末調整で済むサラリーマン)であれば、ワンストップ特例制度で、確定申告しなくても寄付金控除を活用できます。

ワンストップ特例制度は、寄付先の地方自治体が5つ以下のとき、使うことができます。

住民税特例分

ふるさと納税は、通常の寄付より更に税制優遇の幅が広がる”住民税特例分”による控除を受けることができます。

例えば所得税率20%(課税所得330〜695万円)で12,000円ふるさと納税した鈴木さんの場合、

- ( ふるさと納税額 − 2,000円 ) × ( 90% − 所得税率 × 復興税率1.021 )

- ( 12,000円 − 2,000円 ) × ( 90% − 20% × 1.021 )

- = 6,958円

100円未満切り捨てで6,900円が、冒頭でご説明した「所得税と住民税の5,000円」に加算して控除されます。

このとき鈴木さんの実質負担額は2,000円のみとなります。

「税金の使い道を、自分で決められる!」寄付税制の考え方

最後にこの寄付金控除の仕組み、制度開始当初は「社会の担い手は官だけではなく、社会全体で支えていく」という趣旨で始まったそうです。

しかし寄付金控除の対象となる団体の基準が厳しく、特にNPO法人は国税庁の認定を受けた法人のみと限られていました(2011年1月時点で190団体のみ)。

転機となったのは、2012年4月のNPO法(特定非営利活動促進法)の改正。

寄付金控除の対象となる認定NPO法人の基準が緩和されたことで、多数のNPOがその対象となりました。

「控除を受けられる」というのは、公金を補助するということでもあります。

もしあなたが認定NPO法人に12,000円を寄付したならば、寄付金控除として5,000円の税金が投入されるのです。

これは、あなたの控除の分だけ、

「応援したいNPOへお金が流れるように、税金の使い道を指定できた」

ことを意味します。

寄付金控除は、市民が税金の使い道を具体的に指定できる数少ない手段です。

ぜひ積極的に控除を活用して、私たちが主体的に社会へ一票を投じるような気持ちで、寄付を始めてみてはいかがでしょうか。