相続財産から寄付することを検討中の方は、慣れないことばかりで不安を感じていらっしゃることと思います。

「宗教法人や学校法人に寄付しても税制優遇は受けられるの?」

「いつまでに寄付を完了しておけばいいの?」

こんな疑問をお持ちの方へ、相続財産を寄付した際の税と申告手続きをまとめました。

目次

どれくらい節税効果が得られるのか、税金別に計算方法を紹介

相続財産を寄付すると、相続税が軽減される上、寄附金控除も活用することができます。

実際にどれくらいの節税効果があるのかを見てみましょう。

ケーススタディ

父・太郎さんから1億円の遺産を相続した子・一郎さんが300万円を寄付、その年の所得が3,000万円だったと仮定します。

相続税

法定相続人は一郎さんのみですので、相続税基礎控除額は以下のように計算されます。

※法定相続人とは法律で定められた相続人のこと、相続税基礎控除額とは相続税のかからない財産額のことです。

相続税基礎控除額

- 3,000万円+600万円×法定相続人の数(1人)=3,600万円

1億円-3,600万円=6,400万円が課税対象となり、相応の相続税を支払うことになります。

もしここで300万円を寄付すると、相続税の対象となる財産がその分減ります。

一郎さんの相続税率は30%ですので、300万円×30%=90万円の減税となります。

寄附金控除(所得税・住民税)

寄付をした年に確定申告をすれば、寄附金控除が使えます。

寄附金控除

- 所得税:(300万円-2,000円)×40%=119万9,200円

- 住民税:(300万円-2,000円)×10%=29万9,800円

※計算方法は所得水準によって異なります。

相続税と寄附金控除で得られた減税分を合計すると、239万9,000円の減税となります。

一郎さんの場合、寄付300万円の実質負担は60万1,000円とも言えるのです。

税制優遇を受けるには、寄付先の法人格をチェック

相続財産から寄付をすると、税制優遇を享受できることはご理解頂けたと思います。

しかし、こうした節税メリットを受けられる寄付先には条件があります。

税制優遇のある寄付先

- 国や地方公共団体

- 公益法人等

- 認定NPO法人

- 学校法人

- 宗教法人

税制優遇のない寄付先

- NPO法人

- 特例認定NPO法人(寄附金控除は可)

- 上記以外の一般寄付金

相続財産を寄付される際は、寄付先の法人格を必ず確認しましょう。

相続財産を公益法人などに寄附したとき国税庁HP

相続発生から相続税申告まで、手続きの流れや注意点

相続税の申告

法人格以外にも、決められた期限までに申告することが、相続税軽減の条件となります。

寄付をしなくても既に遺産が控除額を下回っている場合は申告不要ですが、寄付をしたことで遺産が控除額を下回った場合は申告が必要です。

相続の流れ

| 相続発生 | お亡くなりになってから、手続きスタート |

| 相続開始から3ヶ月以内 | 相続を放棄する場合、家庭裁判所へ申述 |

| 相続開始から4ヶ月以内 | 遺産分割と準確定申告(故人の所得申告) |

| 相続開始から10ヶ月以内 | 相続税の申告と寄付受領証明書の提出 |

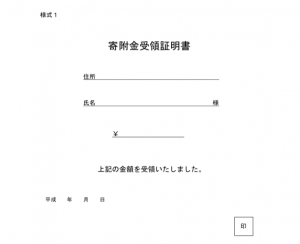

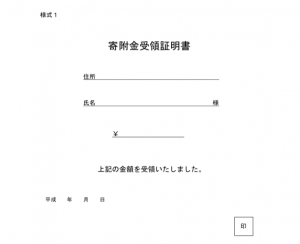

寄付受領証明書の提出

相続開始から10ヶ月以内に、受領証明書を税務署に提出する必要があります。

期限に間に合うように、余裕を持って寄付を行い、寄付先にいつまでに必要なのかを連絡しておきましょう。

様式

寄付者の住所・氏名・寄付金額・寄付した日付、及び寄付先の住所が明記されている書類のことです。

埼玉県公式HPより引用

注意点

通常、受領証明書は寄付先が着金を確認してからの発行となります。

クレジットカードを経由して入金する場合、一ヶ月以上入金が遅れますので、申告期限にどれくらい猶予が有るのかを確認の上、送金方法を検討しましょう。

以上、相続財産から寄付をした際の税金について、お伝えしてきました。

故人の喜ぶような寄付が実現する一助となれば、幸いです。